占比高达95% “个人系”是百亿私募主流

2022年,顶流基金经理陆续“奔私”成为行业重磅新闻。今年以来,已有包括周应波、董承非、葛晨、崔莹、林森等多位明星基金经理加入私募行业担任基金经理,其新任职的私募机构包括运舟私募基金、睿郡资产、高毅资产、勤辰私募基金等。

虽然今年并非基金大年,但是“公奔私”基金经理依旧频繁产出爆款基金。5月份董承非的睿郡承非系列产品累计募集金额超过30亿元,成为彼时低迷市场下难得的一抹亮色。8月15日,周应波新品首发,首日也是大卖超30亿元实现“开门红”,据悉,首只私募产品的最终发行规模或控制在100亿元左右。

顶流基金经理奔私路径各不相同,有的是自己创立私募公司并担任大股东,比如运舟私募周应波,上善如是私募基金肖肖;有的则是选择加入较为成熟的百亿私募,比如睿郡资产董承非,高毅资产葛晨、源乐晟资产梁皓。在首批产品募集后,董承非也是拿到睿郡资产股权,天眼查数据显示,睿郡资产近期进行了股权变更,董承非出资300万元,持有睿郡资产20%股份,持股比例仅次于杜昌勇与王晓明。

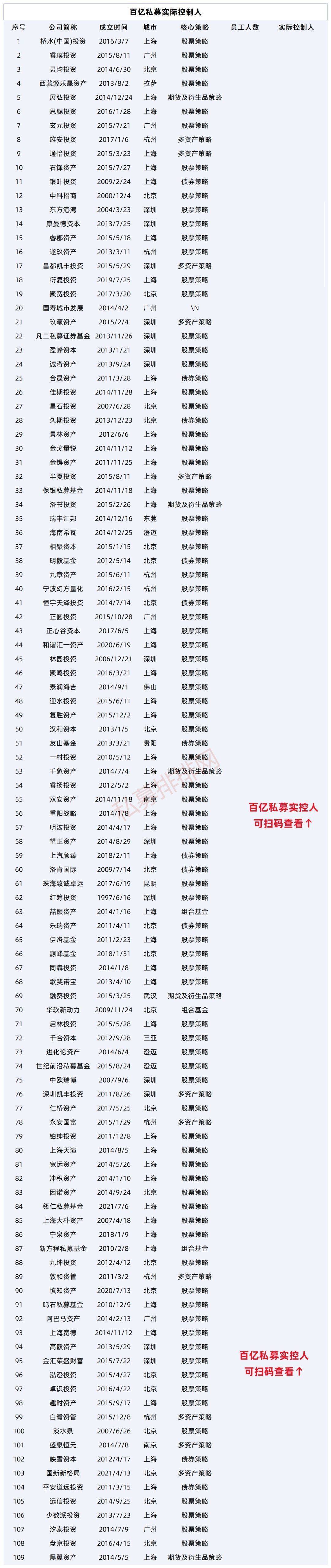

公司股权激励机制如何,基金经理是否持有公司股份,不仅关系到核心人物的稳定性,也影响公司长远发展,更是成为投资人考量私募的重要指标之一。私募排排网监测数据显示,最近几年不少私募公司都在着力打造股权激励平台,核心人物也是相继获得公司股份,如何留住优秀的人才,也成为百亿私募长远发展的重要命题。【下图为百亿私募实际控制人、员工人数名单】

全球最大对冲基金、上市公司、国企……6家“机构系”百亿私募什么来头?

私募排排网监测数据显示,截至8月12日,百亿私募数量为109家,较此前高位出现小幅回落。

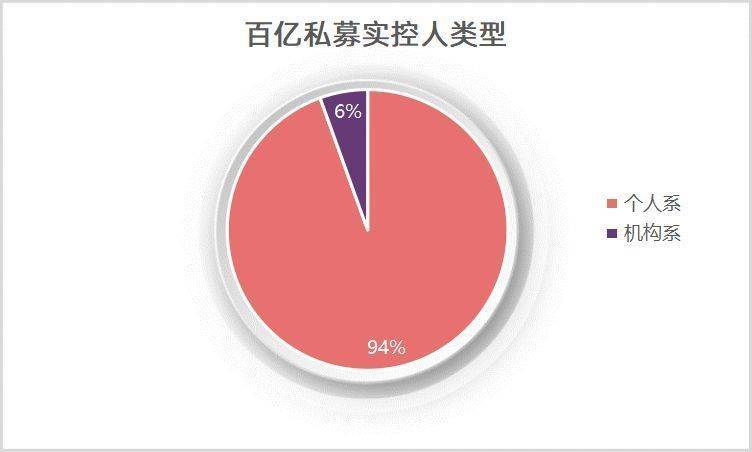

根据百亿私募实际控人类型的不同,我们将百亿私募分为“个人系”与“机构系”,前者指公司实际控制人为自然人,后者则是由公司担任实际控制人。

与公募不同,百亿证券私募管理人基本上以“个人系”为主,103家百亿私募的实际控制人为自然人,这也意味着高达94.50%的百亿私募为“个人系”。

另有6家百亿私募为“机构系”,其中较为知名的就包括桥水(中国)投资与远信投资。

“机构系”百亿私募桥水(中国)投资成立于2016年3月,2021年晋级百亿,也是首家百亿级外资私募。

桥水(中国)投资的实际控制人为Bridgewater Associates, LP,也即鼎鼎有名的桥水公司。作为美国桥水的全资子公司,桥水(中国)投资在2018年推出首只证券私募基金,并在2019年取得“3+3”投顾资格。在2021年下半年,桥水推出了全天候产品,正是此次募资让公司规模实现了质的飞跃,成功超越百亿,私募排排网数据显示,“华润信托-创意择优信持”系列产品截至3月24日依旧取得正收益,此后产品净值未更新。

同样机构控股的百亿私募还有远信投资,公司实际控制人为中信资本控股有限公司。

公司官网资料显示,中信资本控股有限公司成立于2002年,是一家主攻另类投资的投资管理和顾问公司。公司核心业务包括私募股权投资、不动产投资、结构融资、资产管理及特殊机会投资,为多样化的国际机构投资者管理总额逾170亿美元的资产。中信资本目前在全球投资11个板块超过150家企业,被投公司员工人数超过50万名。

“机构系”百亿私募远信投资的全称为远信(珠海)私募基金管理有限公司,公司成立于2014年9月,最早名为中信资本(深圳)投资管理有限公司,2021年10月完成更名。

作为中信资本控股有限公司公开市场资产管理业务的核心载体,远信投资拥有多位长期业绩历经周期穿越牛熊的明星基金经理和产业专家型的研究人才,在今年年初成为百亿私募,展示业绩的基金经理包括周伟锋、谢振东、赵巍华、黄垲锐等。

私募排排网数据显示,截至8月19日数据,远信投资今年取得***%的正收益,公司今年表现最好的产品是周伟锋的“中信资本中国价值成长3号”,年内收益***%(8.19净值)。

另有平安道远投资、上汽颀臻、国寿城市发展产业投资、国新新格局(北京)私募证券基金等4家百亿私募也均为“机构系”,其实际控制人分别为中国平安保险(集团)股份有限公司、上海汽车集团股份有限公司、广州产业投资基金管理有限公司、中国国新控股有限责任公司,背景包括上市公司与国企。

占比高达95%,“个人系”是百亿私募主流

与公募多为“机构系”不同,“个人系”才是百亿私募主流,103家百亿私募的实际控制人均为自然人,占比高达94.50%。

虽然不少私募大佬同样坐拥两家百亿私募,但是公司实际控制人完全一致的仅有梁文锋。

吴星虽同时控股深圳凯丰投资、昌都凯丰投资,但是前者实际控制人为吴星,后者实际控制人为丰伟,吴星,天眼查数据显示,丰伟在昌都凯丰投资的最终受益股份为20%。

梁文锋同时成为九章资产、宁波幻方量化的实际控制人,也是唯一实控人完全一致的百亿私募大佬。

作为幻方量化的创始人与实控人,梁文锋最近几年已经较少公开发声,最近一次公开演讲还是2019年8月,彼时梁文锋表示“从美国经验来看,量化管理规模是可以做得很大的,桥水基金的管理规模超过千亿美元。国内规模最大的量化对冲基金规模也仅百亿元左右。考虑到A股发展、衍生品发展以及私募海外市场投资布局,万亿规模的量化私募是可能出现的。”

去年9月份开始,量化环境突变,头部量化私募超额收益普遍回撤,幻方量化也不例外,公司更是先后发布公告封盘、免除人民币基金赎回费。公司控规模措施也是颇具成效,私募排排网数据显示,幻方量化今年以来收益已经翻红,为***%,不过近一年收益则为***%,勉强跑赢大盘。

在“个人系”百亿私募中,实控人多为单独自然人。这是因为私募发展来说,股权相当则意味着话语权相当,在关键决策出现分歧时很容易僵持不下,所以即便是合伙创业的私募,在股权占比也分主次。而创业较早的百亿私募在公司成立之初也多为单打独斗,虽然随着核心人物的加入进行了股权的稀释,但是依旧掌握着公司话语权。

不过也有“个人系”百亿私募同时由两位核心人物担任实际控制人,一般来说,这也意味着两人在持股比例方面旗鼓相当(并非绝对)。中欧瑞博、乐瑞资产、源峰基金等6家百亿私募实际控制人均由两人组成,黑翼资产、九坤投资、洛书投资、等百亿量化私募同样如此。

百亿私募同样注重人才的留存,董承非在今年2月14日将基金从业资格迁移至睿郡资产,5月份开启新品募集,公司在8月1日进行了投资人股权变更。不仅公司注册资本由1200万元增加至1500万元,董承非也是出现在股东之列,持股比例为20%,与缪钧伟持平。此外,杜昌勇持股比例由此前的35%降至28%,王晓明的持股比例由此前的30%降至24%。

-

占比高达95% “个人系”是百亿私募主流

-

28家百亿私募重仓股曝光 高毅资产继续加仓

-

中信建投证券第二届“潜龙杯”私募实盘投资大赛广州站圆满收官

-

千象资产罗亚南专访:专注于量化投资的百亿私募

-

2022年第二届中信建投“潜龙杯”私募实盘大赛获奖名单公布

-

全球球精选!特斯拉得州超级工厂一周生产1000辆Model Y汽车

-

【世界热闻】江苏海安:宁蒗支教团再出发 索玛花越开越鲜艳

-

股票市场中性策略产品榜曝光 上海宽德拔得头筹

-

北京、上海、深圳股票策略私募数量排名出炉 上海地区最多

-

传吉利考虑将曹操出行在香港上市 或推迟或不进行融资

-

零部件企业转型成效初显 电气化业务成增长引擎

-

“原材料价格上涨”成车企涨价万能理由 消费者进退两难

-

汽车智能网联时代到来 车规级芯片为汽车电子产业带来新机遇

-

当前观察:WNEVC 2022 现代汽车“氢”装上阵

-

环球聚焦:观车 · 论势 || 无人驾驶的考验才刚刚开始

-

当前热门:特斯拉在线广播模块升级,云听成为独家合作方

-

快消息!威固打造变形金刚联名巡航标 跨界演绎不凡惊喜

-

环球聚焦:数字化、智能化赋能汽车制造 探秘博世第三家“灯塔工厂”

-

动力电池回收行业驶入“高温”赛道 天奇股份与广州华胜合作

-

交通5.0时代来临,汽车业打开更大想象的空间